Du interessierst dich dafür, ob die Swiss Life Maximo eine gute Anlageentscheidung ist bzw. war?

Folgende Test Checkliste hilft mir als unabhängiger Honorar-Finanzanlagenberater die wichtigsten Produktmerkmale zu vergleichen. Ich hoffe sie hilft auch dir.

Der Tarif Swiss Life Maximo bietet unterschiedliche Beitragsgarantien und Gewinnsicherungsoptionen. Damit eignet er sich besonders, falls du ein(e) risikoaverse(r) Anlager(in) bist. In der Rentenphase bietet der Swiss Life Maximo einen fondsgebundenen Rentenbezug an.

Swiss Life Maximo

Hier vorab die wichtigsten Eckpunkte des Tarifs in der Schnellübersicht am Beispiel des Basisrententarifs (Rürup Rente).

Swiss Life Maximo Basisrente Normaltarif (Tarif 722, 300€ Monatsbeitrag, 25J. Laufzeit bis 67J.)

- Abschluss- & Vertriebskosten (α): 2,50%

- jährliche Kosten in EURO (κ): KEINE

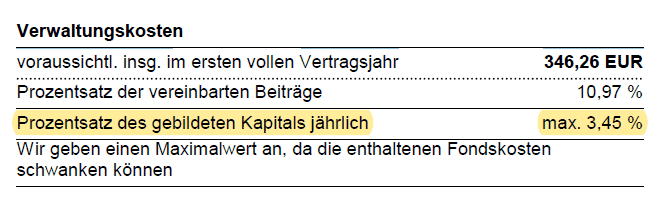

- jährliche Verwaltungskosten (β): 10,97% der eingezahlten Beiträge

- jährliche laufende Kosten (γ): max. 3,45% (0,45%) des Vertragsguthabens

- Effektivkosten (alle obigen Kosten zusammengefasst): 1,72%-3,45%

- Kosten bei Zuzahlungen: 13,47%

- Garantierter Rentenfaktor: 20,92€

- Anwendung des garantierten Rentenfaktors für zukünftige Zuzahlungen: JA (bis 67J.)

- Verzicht auf Treuhänderklausel: JA

- Fondsauswahl: ca. 250 Fonds davon ca. 50 ETFs

- Ablaufmanagement: JA

- Fonds Rebalancing: JA

- Startmanagement: JA

- Onlinezugang: NEIN

- Weiteres: Teilverrentung möglich / fondsgebundener Rentenbezug

- Gesellschaftsform: Aktiengesellschaft

- Gründungsjahr: 1857

Swiss Life Maximo Honorartarif

Den Tarif Swiss Life Maximo gibt es auch als Honorartarif. Hier zum Vergleich die Kostenstruktur des Honorartarifs (Basisrente).

Swiss Life Maximo Basisrente Honorartarif (Tarif 722, 300€ Monatsbeitrag, 25J. Laufzeit bis 67J.)

- Abschluss- & Vertriebskosten (α): keine

- jährliche Kosten in EURO (κ): KEINE

- jährliche Verwaltungskosten (β): 6,67% der eingezahlten Beiträge

- jährliche laufende Kosten (γ): max. 3,45% (0,45%) des Vertragsguthabens

- Effektivkosten (alle obigen Kosten zusammengefasst): 1,08%

- Kosten bei Zuzahlungen: 6,67%

- Garantierter Rentenfaktor: 20,92€

- Anwendung des garantierten Rentenfaktors für zukünftige Zuzahlungen: JA (bis 67J.)

- Verzicht auf Treuhänderklausel: JA

- Fondsauswahl: ca. 250 Fonds davon ca. 50 ETFs

- Ablaufmanagement: JA

- Fonds Rebalancing: JA

- Startmanagement: JA

- Onlinezugang: NEIN

- Weiteres: Teilverrentung möglich / fondsgebundener Rentenbezug

- Gesellschaftsform: Aktiengesellschaft

- Gründungsjahr: 1857

Swiss Life Maximo als Basisrente und Private Rente

Die Rentenversicherung Swiss Life Maximo gibt es in 2 unterschiedlichen Tarifvarianten:

- Private Rentenversicherung (Privatrente & PrivatPolice) (Tarif 710, 712, 713, 714)

- staatlich geförderte Basisrente (sog. Rürup Rente) (Tarif 720, 722, 723, 724)

Bei der private Rentenversicherung kannst du dir später das Kapital in einer Summe auszahlen lassen, dafür sind die Beiträge nicht steuerlich Absetzbar. Die Beiträge zur Basisrente (sog. Rürup Rente) sind steuerlich Absetzbar, dafür bietet diese jedoch nur eine lebenslange Rentenauszahlung.

Die unterschiedlichen Tarifnummern der Swiss Life hängen von der Art des von dir gewählten Rentenbezugs ab, sowie von der gewählten Absicherung für Hinterbliebene im Todesfall. Hier eine Übersicht.

| Private Rente | ||

| Tarif | Rentenbezug | Hinterbliebenenabsicherung |

| 710 | klassisch | Rentengarantiezeit (5J.-90.LJ.) |

| 712 | fondsgebunden | Rentengarantiezeit (5J.-90.LJ.) |

| 713 | fondsgebunden | Kapitalrückgewähr |

| 714 | klassisch | Kapitalrückgewähr |

| Basisrente | ||

| Tarif | Rentenbezug | Hinterbliebenenabsicherung |

| 720 | klassisch | Rentengarantiezeit (5J.-90.LJ.) |

| 722 | fondsgebunden | Rentengarantiezeit (5J.-90.LJ.) |

| 723 | fondsgebunden | Kapitalrückgewähr |

| 724 | klassisch | Kapitalrückgewähr |

Das Besondere am Swiss Life Maximo und auch der Unterschied zum Swiss Life Investo ist, dass du individuelle Garantien vereinbaren kannst. Das Garantieniveau gilt immer gemessen an deinen eingezahlten Beiträgen:

- 0% Garantieniveau

- 50% Garantieniveau

- 60% Garantieniveau

- 70% Garantieniveau

- 80% Garantieniveau

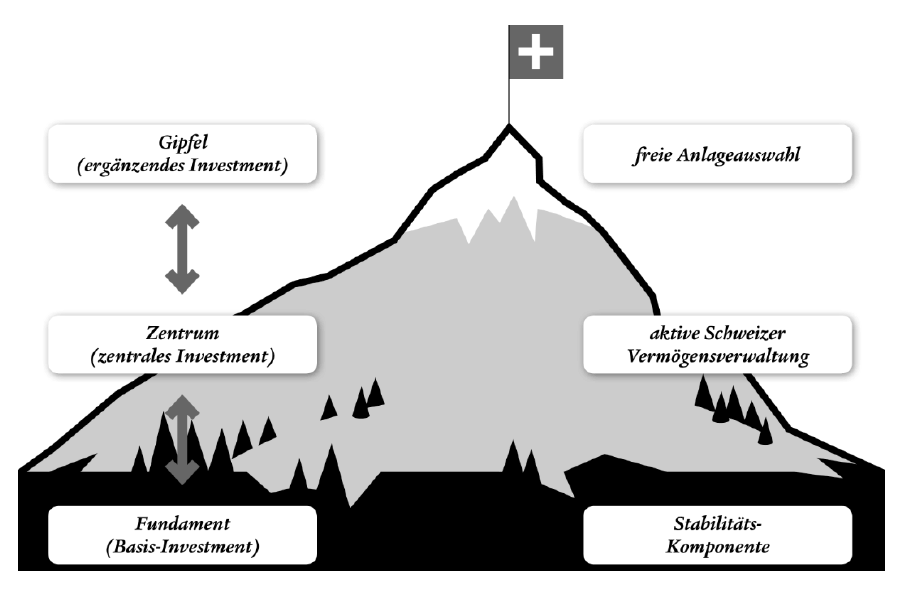

In Abhängigkeit deiner Auswahl, verteilt die Swiss Life deine Beiträge dann in 3 verschiedene “Töpfe”.

- Basis-Investment (klassische Anlage zur Garantiesicherung)

- zentrales Investment (verwaltete Portfolios)

- ergänzendes Investment (freie Fondsauswahl möglich)

Je höher die von dir gewählte Garantie, desto mehr Geld fließt in das Basis-Investment und desto geringer deine Vertragsrendite.

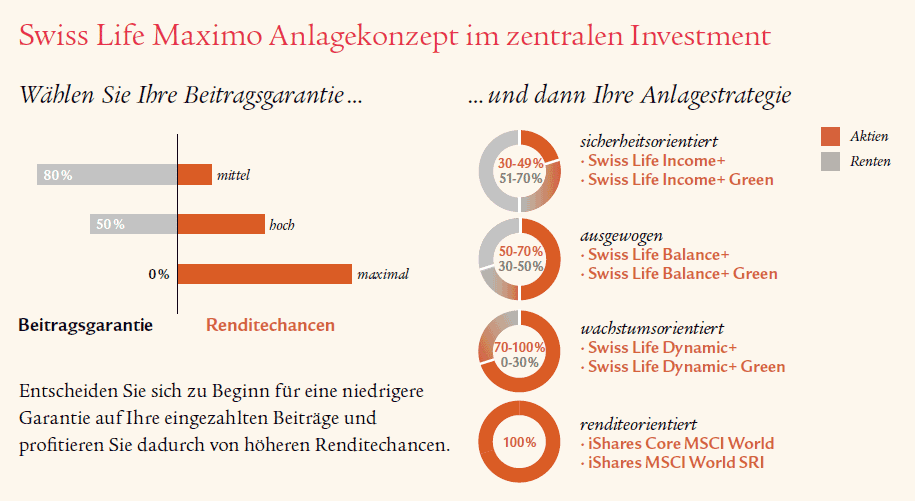

Im “zentralen-Investment” kannst du, je nach Risikobereitschaft, aus verschiedenen Anlageportfolien wählen. Die Swiss Life unterscheidet folgende 4 Risikobereitschaften:

- Sicherheitsorientiert

- Ausgewogen

- Wachstumsorientiert

- Renditeorientiert

Folgende Grafik der Swiss Life Maximo zeigt sehr schön die unterschiedlichen Anlageoptionen.

Im dritten Anlagetopf, dem “ergänzenden-Investment”, kannst du die Fondszusammenstellung frei wählen. Die Swiss Life bietet dafür über 200 verschiedene Investmentfonds, davon über 50 ETFs. Hier findest du die Swiss Life Fondsauswahl.

Die Verteilung deiner Anlagen in den 3 unterschiedlichen Anlagetöpfen im Zeitverlauf wird vom Swiss Life Anlageoptimierer geregelt (Swiss Life Asset Managers). Leider finden sich in den Versicherungsbedingungen keinerlei Informationen darüber, wie der Anlageoptimierer genau funktioniert.

Swiss Life Maximo Kosten

Je höher die Kosten eines Vertrags sind, desto weniger kommt am Ende bei dir an. Daher sind die Kosten das wichtigste Vergleichskriterium für Altersvorsorgeverträge.

Bei der Swiss Life Maximo Basisrente findest du die Kosten im gesetzlichen Produktinformationsblatt (PIB).

Bei der Swiss Life Maximo Private Rente findest du die Kosten im Abschnitt “Ihr Versicherungsbeitrag” des vollständigen Angebots.

Im Kurzvorschlag sind leider keine Kostenangaben enthalten, weshalb du immer ein vollständiges Angebot inklusive Versicherungsbedingungen anfordern solltest.

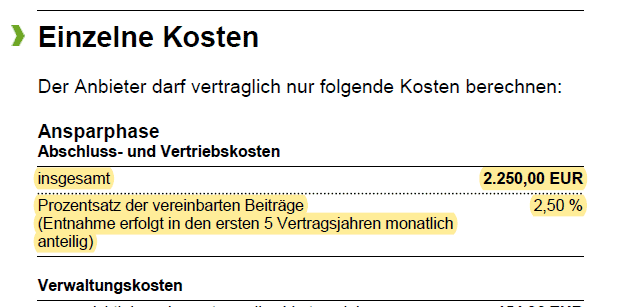

Abschluss- & Vertriebskosten (Alpha Kosten)

Die Abschluss- und Vertriebskosten (sog. Alpha Kosten) werden deinem Vertragsguthaben in den ersten 5 Jahren abgezogen. Diese gehen sofort nach Vertragsabschluss als Provision an den Berater.

- Normaltarif: 2,50% der Beitragssumme

- Honorartarif: keine

Die Beitragssumme berechnet sich nach deinem Monatsbeitrag x 12 Monate x Laufzeitjahre deines Vertrags. Schließt du beispielsweise einen Vertrag mit 300€ Monatsbeitrag und 25 Jahren Laufzeit ab, ist die Beitragssumme 90.000,00€ und die Abschlusskosten betragen 2.250,00€.

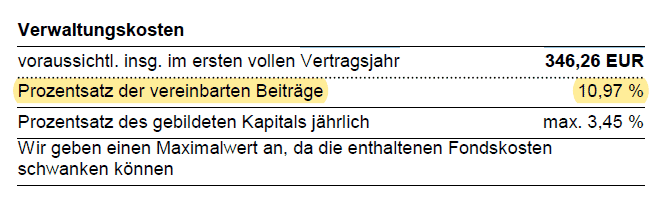

Verwaltungskosten vom Beitrag (Beta Kosten)

Von jedem Beitrag den du in den Vertrag einzahlst, werden Verwaltungskosten abgezogen (sog. Beta Kosten).

Diese betragen bei der Swiss Life Maximo:

- Normaltarif: 10,97%

- Honorartarif: 6,67%

Dies ist im Marktvergleich ein sehr hoher Wert.

Als Referenz, die günstigsten Nettotarife am Markt haben Beta Kosten von 0-1%.

Verwaltungskosten vom Guthaben (Gamma Kosten)

Jedes Jahr werden aus deinem Guthaben laufende Verwaltungskosten von der Swiss Life entnommen (sog. Gamma Kosten). Diese berechnen sich prozentual nach der Höhe des Fondsguthabens im Vertrag.

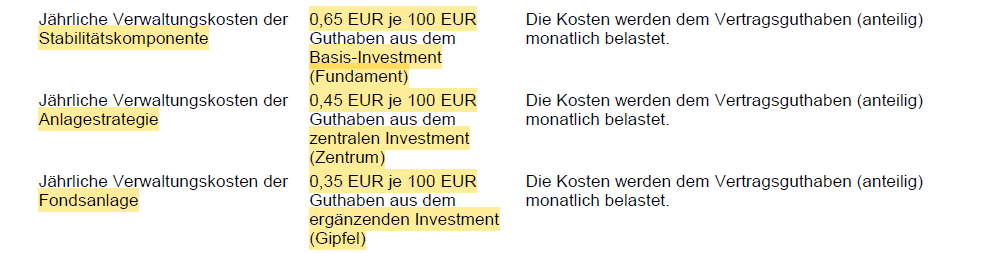

Diese betragen bei der Swiss Life Maximo:

- Normaltarif u. Honorartarif:

- 0,65% p.a. für Anlagetopf “Fundament” (Basis Investment)

- 0,45% p.a. für Anlagetopf “Zentrum” (Zentrales Investment)

- 0,35% p.a. für Anlagetopf “Gipfel” (ergänzendes Investment, freie Fondsauswahl)

In den ersten Jahren fallen diese noch nicht so stark ins Gewicht, da das Fondsguthaben in der Regel noch relativ gering ist. Gegen Ende der Laufzeit sind diese Kosten jedoch sehr bedeutend, da das Fondsguthaben dann sehr hoch ist.

Als Referenz, die günstigsten Nettotarife am Markt haben Gamma Kosten von 0,20% (Private Rente) bzw. 0,30% (Basisrente).

Zusätzlich zu den Kosten, die die Swiss Life selbst erhebt, fallen weitere Gamma Kosten auf Fondsebene an. Diese sind abhängig von den gewählten Fonds.

- Bei kostengünstigen ETFs (z.B. iShares Core MSCI World) betragen diese ca. 0,20% p.a..

- Bei sehr teuren, aktiven Fonds können es auch ca. 2,20% p.a. und mehr sein.

Da du die Fonds innerhalb der Swiss Life Versicherung jederzeit verändern kannst und auch die Anbieter von Investmentfonds ihre Fondskosten ändern können, gibt die Swiss Life im gesetzlichen Produktinformationsblatt leider nur einen Maximalwert an. z.B. “Prozentsatz des gebildeten Kapitals jährlich max. 3,45%” an.

Das macht es leider für dich als Verbraucher nicht gerade sehr transparent und nachvollziehbar. Selbst ich als Experte musste bei der Swiss Life Anfragen um die konkreten Kosten zu erfahren, die die Swiss Life selbst erhebt.

Verwaltungskosten – Stückkosten in € (Kappa Kosten)

Die Swiss Life Maximo Basisrente beinhaltet keine jährlich fixen Stückkosten in Euro.

Die Swiss Life Maximo Private Rente beinhaltet 36€ jährliche Stückkosten.

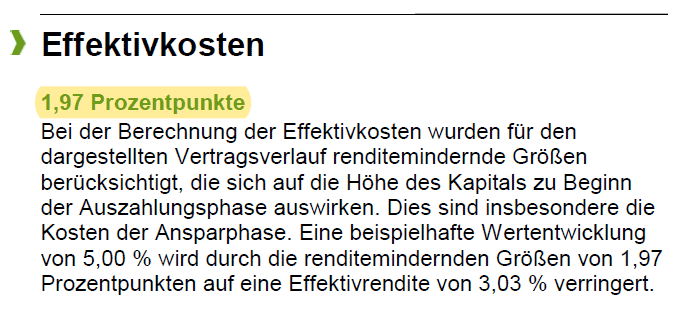

Swiss Life Maximo Effektivkosten

Die Effektivkosten fassen alle obigen Kosten in einer Renditekennzahl zusammen.

Die Effektivkosten drücken aus, um wie viel Prozent sich die jährliche Rendite auf dein Kapital durch sämtliche Vertrags- und Fondskosten reduziert.

- Normaltarif: 1,72% mit iShares Core MSCI World

- Normaltarif: 1,97% mit Portfolio Wachstumsorientiert & iShares Core MSCI World

- Honorartarif: 1,08% mit iShares Core MSCI World

- Honorartarif: 1,33% mit Portfolio Wachstumsorientiert & iShares Core MSCI World

Als Referenz, die günstigsten Nettotarife am Markt haben Effektivkosten von ca. 0,50%.

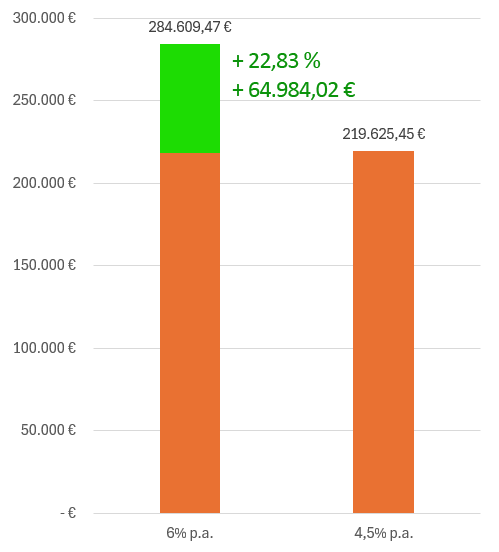

Beispiel: Um dir ein besseres Gefühl dafür zu geben, welchen Unterschied eine Differenz von 2% Effektivkosten bei der Ablaufleistung ausmacht, hier folgende Beispielrechnung.

Parameter: 300€ Monatsbeitrag, 30 Jahre Vertragslaufzeit, 6,50% Aktienmarktrendite,

0,50% vs. 2,00% Effektivkosten macht folgenden Unterschied:

- 6%: 284.609€

- 4,5%: 219.625€

- das macht eine Differenz von 64.984€ oder 22,8%!

TIPP

Da die Kosten in der Einzahlungszeit solch einen großen Einfluss auf dein Vertragsguthaben haben, sind sie das wichtigste Vergleichskriterium. Je geringer die Vertragskosten, desto höher die Chance, dass sich dein Vertrag gut entwickelt.

Nicht in den Effektivkosten enthalten sind:

- Kosten bei Zuzahlungen

- Kosten in der Rentenphase

Kosten bei Zuzahlungen

Die Swiss Life erhebt für Zuzahlungen die gleichen einmaligen Kostenabzüge wie für laufende Beiträge. Somit ergibt sich folgende Kostenbelastung für eine Zuzahlung:

- Normaltarif: 13,47% (2,50% Abschluss- + 10,97% Beitragskosten)

- Honorartarif: 6,67% (0% Abschluss- + 6,67% Beitragskosten)

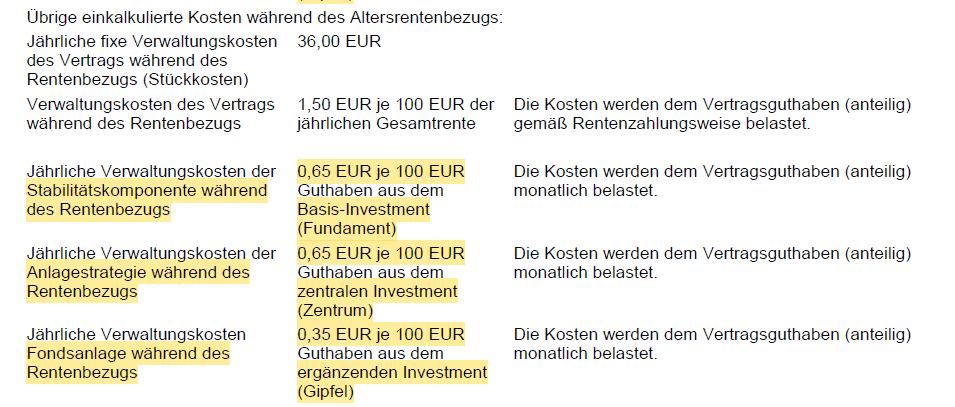

Kosten in der Rentenphase

In der Auszahlungsphase erhebt die Swiss Life:

- 36€ jährlich anfallende Fixkosten

- 1,50% der ausgezahlten Rente

- 0,65% p.a. Fundament (Basis-Investment)

- 0,65% p.a. Zentrum (zentrales Investment)

- 0,35% p.a. Gipfel (ergänzendes Investment, freie Fondsauswahl)

- max. 3,65% des Anteils im Fondsguthaben (fondsgebundener Rentenbezug)

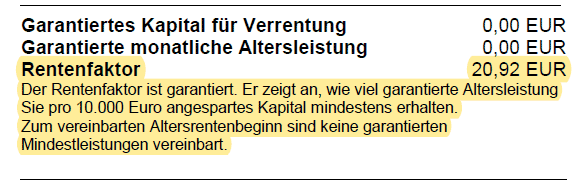

Garantierter Rentenfaktor

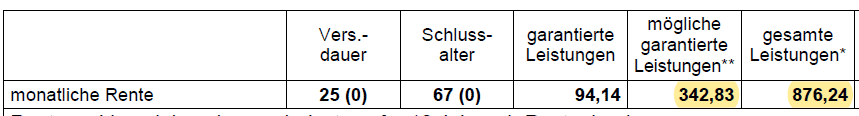

Der garantierte Rentenfaktor drückt aus, wie viel Monatsrente du später je 10.000€ Fondsguthaben mindestens erhältst. In einer Modellrechnung mit 300€ Monatsbeitrag, 25J. Laufzeit (bis 67J.) und 10 Jahre Rentengarantiezeit ergibt sich:

- Garantierter Rentenfaktor: 20,92€ je 10.000€ Fondsguthaben

Als Referenz, die besten Nettotarife am Markt bieten einen garantierten Rentenfaktor von ca. 27,50€.

Der garantierte Rentenfaktor bei der Swiss Life Investo fällt deshalb relativ gering aus, damit die Versicherung einen größeren Spielraum hat, um auch in der Rentenphase zum Teil in Fonds zu investieren (sog. fondsgebundener Rentenbezug).

Insbesondere bei der Basisrente (Schicht 1) spielt der garantierte Rentenfaktor eine wichtige Rolle, da du hier kein Kapitalwahlrecht hast. Das Kapital wird hier nur als lebenslange Rente ausgezahlt.

Bei der Swiss Life Investo Private Rente (Schicht 3) gibt es auch die Option dir das Kapital auszahlen zu lassen. Mit einem Steuertrick kannst du auch in der Rentenphase Steuerzahlungen minimieren.

Anwendung des garantierten Rentenfaktors für zukünftige Zuzahlungen

Die Swiss Life Maximo garantiert auch für zukünftige Zuzahlungen, die bis zum 67. Lebensjahr getätigt werden, den bei Vertragsabschluss festgelegten garantierten Rentenfaktor.

Die Swiss Life Maximo bietet die Besonderheit, dass du auch in der Rentenphase noch Zuzahlungen in den Vertrag leisten kannst. Dann kann die Swiss Life jedoch einen neuen Rentenfaktor zur Anwendung bringen.

Leider sind die Kosten für Zuzahlungen bei der Swiss Life relativ hoch.

Verzicht auf Treuhänderklausel

Die Swiss Life Maximo verzichtet in ihren Versicherungsbedingungen auf die sog. Treuhänderklausel. Somit kann der garantierte Rentenfaktor nicht nachträglich durch die Zustimmung eines unabhängigen Treuhänders herabgesetzt werden. Das ist positiv zu werten.

Swiss Life Fondsauswahl

Die Swiss Life Maximo bietet eine umfangreiche Fondsauswahl mit ca. 200 aktiven Fonds sowie ca. 50 kostengünstigen Indexfonds (ETFs). Insbesondere die Auswahl an iShares ETFs ist umfangreich und bietet die Möglichkeit in Nischenthemen wie z.B. erneuerbare Energien, Elektromobilität, Biotechnologie, Digitalisierung, etc. zu investieren. Leider werden aktuell noch keine ETFs von Vanguard angeboten.

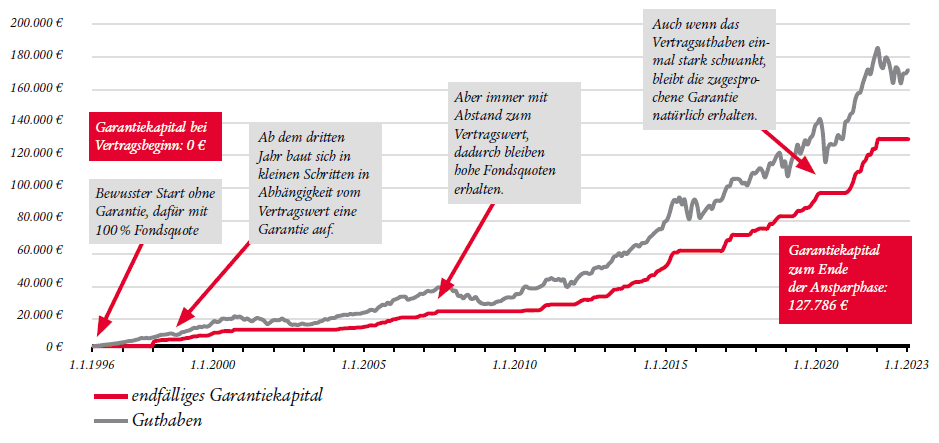

Swiss Life Automatische Gewinnsicherung

Die Swiss Life Maximo bietet die Option eine automatische Gewinnsicherung zu vereinbaren. Angefügte Grafik aus dem Angebot der Swiss Life sieht sehr ansprechend aus.

Du solltest jedoch nicht unterschätzen, wie viel Rendite solche Sicherungsmechanismen kosten. In der Vergangenheit haben Anlager bei ähnlichen Produkten meist große Enttäuschungen erlebt (z.B. AXA TwinStar, Standard Life Freelax, Clerical Medical, etc.)

Schaust du bei der Grafik genauer hin, siehst du eine recht große Ablaufdifferenz von:

- 127.786€ vs. ca. 170.000€ das sind ca. 33% mehr Ablaufleistung ohne Absicherung!

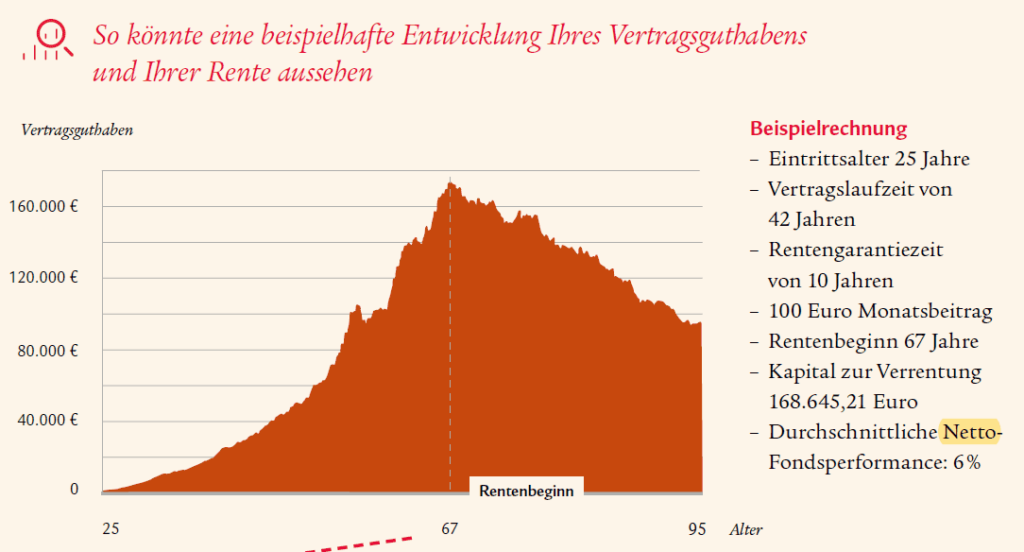

Vorsicht bei Hochrechnungen der Ergebnisse

Die sehr positiven Hochrechnungen der Swiss Life sind für dich als Verbraucher leider irreführend. Denn jede Versicherung kann eigene Parameter für ihre Hochrechnungen verwenden. Es gibt KEIN einheitliches Berechnungsverfahren unter den Versicherern, was die Modellrechnungen unterschiedlicher Versicherer nicht vergleichbar macht.

Ein sehr großer Einflussfaktor bei den Modellrechnungen sind die Fondskosten.

Berater können im Angebotsprogramm der Swiss Life auswählen, ob die Berechnung ohne oder mit Fondskosten erfolgen soll. Lässt man die Fondskosten bei der Berechnung weg, ergeben sich geschönte Werte, die bei hohen Fondskosten jedoch nicht realistisch sind.

Leistungsdarstellung

- ⦿ Nettomethode (Modellrechnung OHNE Berücksichtigung der Fondskosten)

- ⦾ Bruttomethode (Modellrechnung MIT Berücksichtigung der Fondskosten)

Angebote der Swiss Life gehen von einer überoptimistischen Netto-Fondsperformance von 6%, sowohl für die Einzahlungs- als auch für die Rentenphase aus. Bei aktiven Fonds mit z.B. 2% Kosten müssten dafür jedoch 8% Wertentwicklung pro Jahr erzielt werden!

Die Vergangenheit zeigt leider, dass dies nicht realistisch ist. Gerade teure, aktive Fonds schaffen es langfristig nicht, die Kapitalmärkte zu schlagen. Insbesondere die 6% Wertentwicklung in der Rentenphase erscheint unrealistisch, schaut man sich genauer an, wie der fondsgebundene Rentenbezug funktioniert.

Fondsgebundener Rentenbezug

Häufig wird die Swiss Life Maximo mit dem “Highlight-Argument” des fondsgebundenen Rentenbezugs verkauft. So soll auch im Ruhestand von den renditechancen des Kapitalmarkts profitiert werden. Die Prospekte der Swiss Life suggerieren, dass ein Großteil der Kapitalanlage auch im Rentenbezug in Fonds/ETFs investiert bleibt.

Es wird sehr optimistisch mit 6% Netto-Fondsperformance gerechnet. Das bedeutet die Fonds müssten nach Abzug aller internen Kosten 6% Wertentwicklung erzielen.

Die Idee hinter einem fondsgebundenen Rentenbezug ist in jedem Fall sinnvoll. Auch im Rentenbezug macht es Sinn einen Teil des Kapitals noch in Fonds/ETFs zu belassen.

Die Schwierigkeit dabei ist, dass die Versicherung gesetzliche Anlagerichtlinien befolgen muss (z.B. §124 Versicherungsaufsichtsgesetz (VAG)) die es ihr verbieten das gesamte Kapital für eine garantierte Leistung in Fonds oder ETFs zu investieren.

Das ist der Grund, weshalb die Swiss Life Maximo den garantierten Rentenfaktor im Wettbewerbsvergleich sehr niedrig ansetzen muss. So bleibt etwas mehr Spielraum für eine Fondsanlage.

Positiv ist der Aspekt, dass die Swiss Life Maximo eine echte Teilverrentung anbietet.

Intransparente Funktionsweise

Die Funktionsweise des fondsgebundenen Rentenbezugs ist identisch mit dem 3 Topf Anlagekonzept in der Einzahlungsphase.

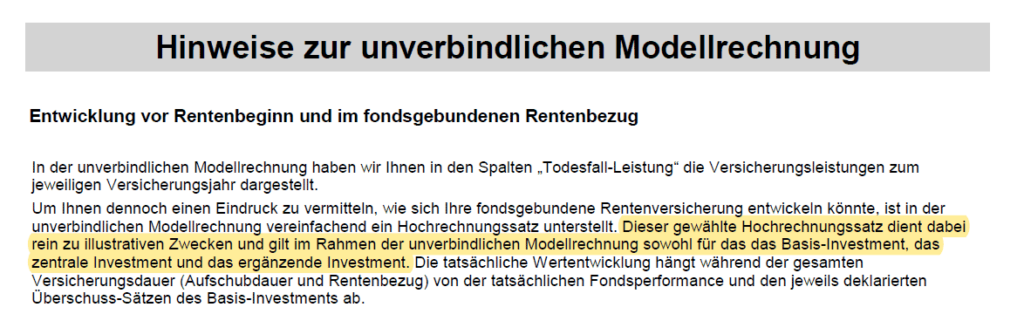

Aus den überoptimistischen Hochrechnungen der Swiss Life Maximo (hier aus einer Beispielrechnung mit 300€ Monatsbeitrag und 25J. Laufzeit bis 67J., 50% Beitragsgarantie) könnte man ein Verhältnis von ca. 39% Basis-Investment und 61% Fondsanlage ableiten.

In den Hinweisen zur unverbindlichen Modellrechnung der Swiss Life wird eingeräumt, dass “rein zu illustrativen Zwecken” über alle 3 Anlagetöpfe mit 6% Wertentwicklung gerechnet wird.

Die Tatsache, dass auch das Basis-Investment mit 6% Nettozins berechnet wird, zeigt, dass die Hochrechnungen der Swiss Life Maximo weit von der Realität entfernt sind (2,50%).

In der Realität dürfte der Fonds-/ETF-Anteil wohl eher bei 30%-40% liegen, was reine spekulation von meiner Seite ist.

Du kaufst dir eine Black Box ein und musst darauf vertrauen, dass die Umschichtungskonzepte der Versicherung funktionieren.

Diese Strategien gehen zurück auf sogenannte CPPI Absicherungsmodelle (Constant Proportion Portfolio Insurance) und sind sehr komplex.

Es gab in der Vergangenheit leider viele Finanzprodukte mit Garantien, die gerade nach Börseneinbrüchen die Fondsquote auf 0% reduzieren mussten und diese danach nie mehr erhöhen konnten. (Clerical Medical, AXA TwinStar, Fairriester, weitere diverse Riester Produkte, etc.)

Das ist ein Risiko, was du bei solch einem Modell trägst.

Vorteile eines fondsgebundenen Rentenbezugs

- höhere mögliche Gesamtrente

Nachteile eines fondsgebundenen Rentenbezugs

- Verzicht auf höhere Garantierente

- intransparentes Anlagekonzept

- Risiko bei Börsencrash auf 0% Fondsquote zu fallen und sich nie mehr zu erholen

- höhere laufende Kosten der fondsgebundenen Anlagen können Teil des Vorteils aufzehren

Fazit

Swiss Life Maximo ist durchaus ein innovative fondsgebundene Rentenversicherung.

Beitragsgarantie, automatische Gewinnsicherung, gemanagte Anlagekonzepte, Swiss Life Asset Managers, etc. sprechen den Wunschtraum insbesondere konservativer Anleger an: hohe Rendite+Sicherheit

Es soll von möglichst hohen Renditechancen der Kapitalmärkte profitiert werden bei gleichzeitiger Absicherung. Leider zeigt die Praxis, dass beides nicht vereinbar ist.

Der Nachteil der hohen Vertragskosten wird trotz der innovativen Vertragsoptionen schwer aufzuholen sein.

Schön wäre es, wenn die Swiss Life mit etwas realistischeren Annahmen bei ihren Hochrechnungen arbeiten würde. So könnten Enttäuschungen der Kunden in der Zukunft vermieden werden.

Auch eine größere Transparenz bzgl. der Funktionsweise des Anlageoptimierers wäre wünschenswert.

Folgst du der goldenen Anlageregel, nur Finanzprodukte abzuschließen, die du einfach verstehen und transparent nachvollziehen kannst, kommt die Swiss Life Maximo für dich wohl weniger in Frage.

Häufig gestellte Fragen (FAQ)

Was ist der Swiss Life-Investmentcheck?

Die Swiss Life überprüft regelmäßig ihre Fondsauswahl und nimmt ggf. neue interessante Fonds mit auf.

Was ist Re-Balancing (Swiss Life-Tempomat)?

Die Swiss Life Investo Re-Balancing option stellt einmal im Jahr, zum 01. Juli, die ursprünglich gewählte, prozentuale Zusammenstellung der Fonds wieder her. Wenn du z.B. 2 Fonds (A&B) zu je 50%/50% verteilst, kann sich Fonds A im Verlauf deutlich besser entwickeln, was dann nach einem Jahr z.B. zu einer Verteilung von 60%/40% führen kann. Das Rebalancing verkauft dann Anteile von Fonds A und kauft Anteile von Fonds B um das ursprüngliche Gewicht von 50%/50% wieder herzustellen.

Wie funktioniert das Swiss Life Einstiegsmanagement?

Das Swiss Life Investo Einstiegsmanagement ist eine Option, die bei größeren Einmalanlagebeträgen Sinn machen kann. Das Einstiegsmanagement sorgt dabei dafür, dass eine größere Einmalanlage nicht sofort voll investiert wird, sondern streut den Einstieg über 11 Monate. So erhält man eine Kursglättung.

Unterschied Swiss Life Maximo vs. Swiss Life Investo

Im Gegensatz zur Swiss Life Investo bietet die fondsgebundene Rentenversicherung Swiss Life Maximo die Möglichkeit Kapitalgarantien einzuschließen. Du kannst 0, 50, 60, 70 oder 80 Prozent der eingezahlten Beiträge als Garantieniveau vereinbaren. Berücksichtigen solltest du dabei, dass Kapitalgarantien zu deutlich geringeren Renditen führen.

HINWEIS: Versicherer können ihre Vertragsbedingungen jederzeit verändern. Irrtümer und Änderungen vorbehalten!