Das gesetzliche Produktinformationsblatt – PIB für Verbraucher

Mittlerweile müssen alle Renten- und Vorsorgeprodukte ein gesetzliches Produktinformationsblatt für den Verbraucher beinhalten (Muster).

In diesem Informationsblatt muss der Kunde in einheitlicher Form über die wichtigsten Vertragsaspekte informiert werden.

Dies macht es für Verbraucher einfacher, unterschiedliche Produkte korrekt zu vergleichen.

Das Produktinformationsblatt beinhaltet Informationen zur Produktart, Kosten, Anbieter sowie Ertragschancen und Risiken und beinhaltet 2 Din A4 Seiten Umfang.

Produktbeschreibung

Im ersten Abschnitt “Produktbeschreibung” wird kurz die allgemeine Funktionsweise des Produkts beschrieben. Dabei wird unterschieden in Ansparphase und Auszahlungsphase.

Chancen-Risiko-Klasse (CRK)

Der Gesetzgeber unterscheidet zwischen 5 verschiedenen Risikoklassen. CRK1 ist die geringe Risikoklasse und CRK5 die höchste. Anleger die mit dem Produkt eine hohe Rendite erzielen möchten, sollten dabei immer auf Produkte der CRK5 – also der höchsten Risikoklasse setzen.

Produkte der CRK1 bis CRK4 bieten meist Mindestgarantien der eingezahlten Beiträge und gehören damit zu den so genannten Hybridprodukten. Beim aktuell sehr niedrigen Zinsniveau kostet eine solche Mindestgarantie eine Menge Rendite.

Basisdaten – Produktinformationsblatt

Im Abschnitt Basisdaten finden Verbraucher allgemeine Informationen zum Produktanbieter.

Steuerliche Förderung

Der Abschnitt “Steuerliche Förderung” gibt Informationen zur steuerlichen Berücksichtigung der Beiträge in der Ansparphase sowie der Rente in der Rentenphase.

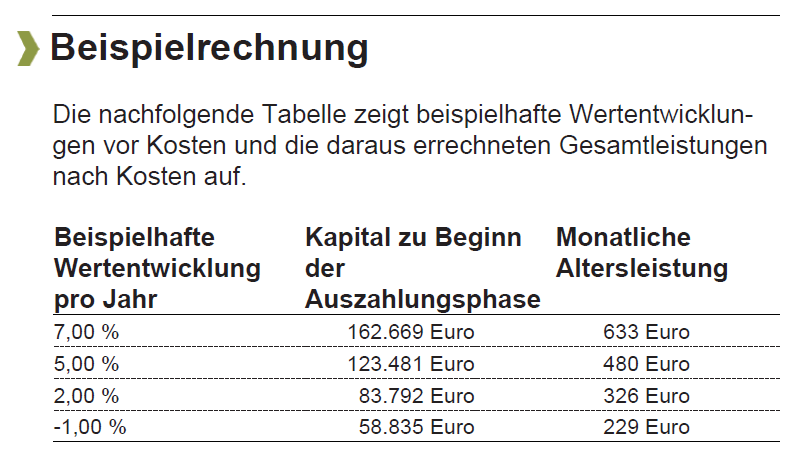

Beispielrechnung – Produktinformationsblatt

Im Gegensatz zu den üblichen Hoch- und Modellrechnungen der Produktanbieter in den Angeboten, müssen alle Versicherer bei der gesetzlichen Beispielrechnung eine einheitliche Berechnungsmethode verwenden.

Damit eignet sich die Beispielrechnung aus dem Produktinformationsblatt am besten um Ablaufergebnisse von unterschiedlichen Produkten zu vergleichen. Die Ergebnisse werden, je nach Risikoklasse, mit -1%, 2%, 5% und 7% hochgerechnet.

Ihre Daten

Auf Seite 2 oben links befindet sich der Abschnitt “Ihre Daten”. In diesem finden Verbraucher die wichtigsten Vertragseckdaten wie Beitragshöhe, Vertragsdauer, garantiertes Kapital bzw. garantierte Rente, etc.

Garantierter Rentenfaktor

Bei Fondsprodukten ist besonders die Angabe des garantierten Rentenfaktors eine sehr wichtige Vergleichgröße. Insbesondere bei staatlich geförderten Rürup Renten, da bei diesen Verträgen ausschließlich eine Rente zur Auszahlung kommt. Die Höhe dieser Rente errechnet sich zu Rentenbeginn aus den Fondsguthaben und diesem garantierten Rentenfaktor. Angegeben wird dieser stets pro 10.000 Euro angespartes Kapital.

Anbieterwechsel / Kündigung

In diesem Abschnitt können Verbraucher nachlesen, ob das Produkt einen Anbieterwechsel zulässt und wie die Kündigungsbedingungen sind.

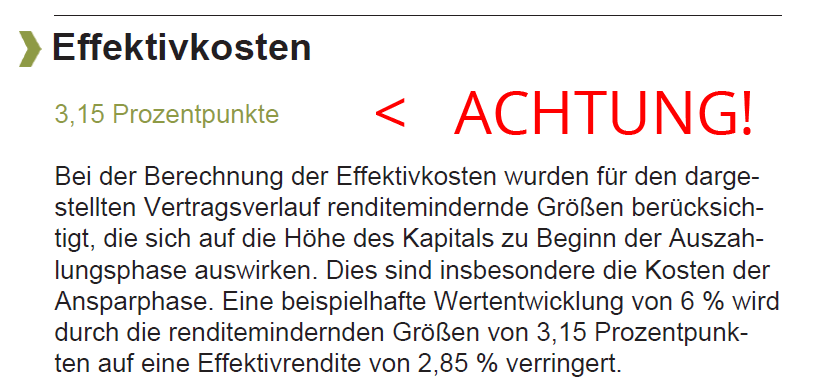

Effektivkosten – Produktinformationsblatt

Die Effektivkosten sind sicher die wichtigste Kenngröße zum Vergleich von Vorsorgeverträgen. Diese drücken sämtliche Vertragskosten in einer Kennzahl aus. Die Effektivkosten sagen aus, um wieviel Prozent die Vertragsrendite jährlich durch sämtliche Vertragskosten geschmälert wird. Dazu ein Beispiel:

Betragen die erwirtschafteten Zinsen 5% p.a. und hat ein Produkt Effektivkosten von 2% bleiben für den Verbraucher unterm Strich 3% p.a. Rendite übrig.

Sehr teure, provisionsintensive Produkte, kommen nicht selten auf Effektivkosten von über 3%! Davon sollten Verbraucher die Finger lassen, da bei so hohen Kosten gute Kapitalanlageergebnisse sehr unwahrscheinlich sind.

Faire Honorar- und Nettotarife kommen auf günstige Effektivkosten von unter 1%. Manchmal liegen diese sogar nur bei ca. 0,60%.

Je günstiger die Vertragskosten desto wahrscheinlicher sind gute Renditen für Verbraucher.

Einzelne Kosten

Im Abschnitt “Einzelne Kosten” sind die einzelnen Kosten des Produktes aufgeführt.

Darunter fallen unter anderem:

- Abschluss- und Vertriebskosten (das sind die Kosten die als Provisionen an Vertreter gehen)

- Verwaltungskosten (auch daraus können Provisionen an Vertreter oder Makler fließen)

- Kosten bei Zuzahlungen (“Prozentsatz der Zuzahlungen”)

- etc.

Leider sind die Angaben in diesem Abschnitt für Verbraucher immer noch sehr unübersichtlich. Gerade bei Fondsprodukten müssen die Versicherer die Maximalwerte unterschieden nach Risikoklassen angeben. Dies macht es für alle Nichtexperten kaum möglich die Angaben zu verstehen. Aus diesem Grund sollten sich Verbraucher auf die Effektivkosten aus dem vorherigen Abschnitt für einen Vergleich stützen.

Absicherung bei Anbieterinsolvenz

In diesem Abschnitt finden Verbraucher Informationen, wie die Absicherung bei Insolvenz des Anbieters aussieht. Deutsche Produkte unterliegen in der Regel der Absicherung durch die Protektor AG.

Eine Broschüre des Bundesfinanzministeriums für Verbraucher zum Thema Produktinformationsblatt finden Sie hier.